高库存压制玻璃反弹高度 关注终端需求修复

- 21

- 2023-03-03 08:11:16

- 192

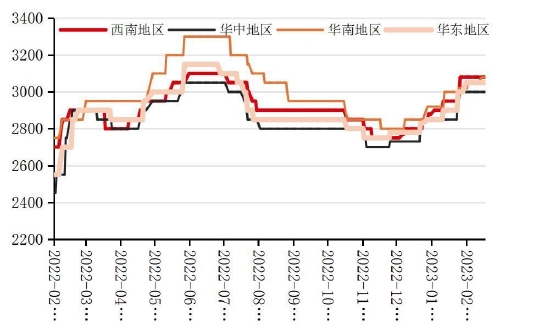

一、2023年2月价格回顾:期价偏弱震荡,现货下行压力大

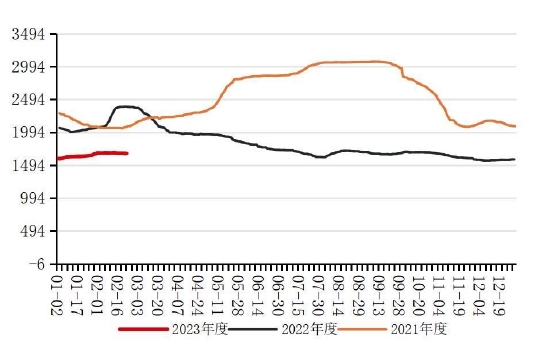

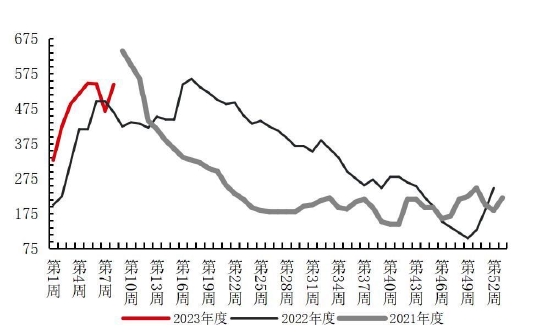

2023年2月,玻璃05主力合约从最高1633元/吨一路震荡向下至1540元/吨左右,最低触及1496元/吨的年内低点,交易情绪由年前的乐观预期逐步降温,空头回补仓位与弱现实共振影响下,05主力合约整体维持弱震荡趋势。玻璃现货价格逐步回落至1650元/吨左右,市场上主要以贸易商前年补库的低价玻璃为主,厂家挺价意愿较强,但库存高累下,现货价格仍有一定下降空间。

图表1:2023年1月期货价格走势回顾(元/吨)

数据来源:国联期货、新浪财经

图表2:2022年玻璃主力合约走势(元/吨)

数据来源:国联期货、隆众资讯

图表3:浮法玻璃市场主流价格季节性走势(元/吨)

数据来源:国联期货、隆众资讯

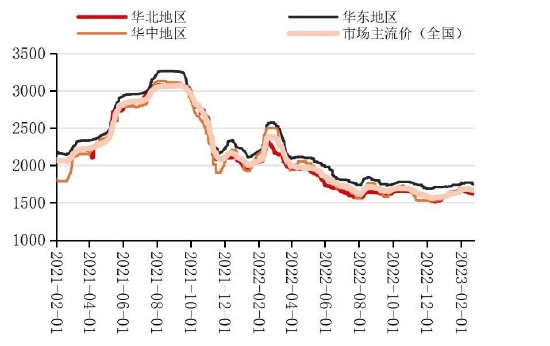

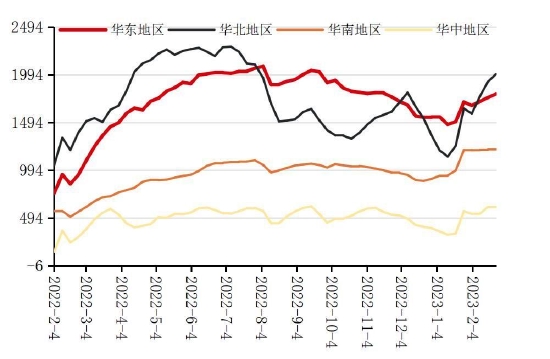

图表4:2022年各地区现货价格走势(元/吨)

数据来源:国联期货、隆众资讯

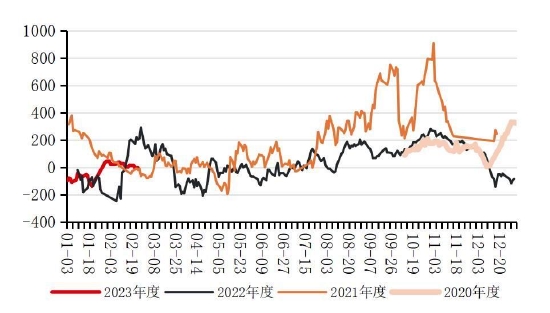

图表5:玻璃主力合约基差(元/吨)

数据来源:国联期货、隆众资讯

图表6:华东-华北价差

数据来源:国联期货、隆众资讯

图表7:华南-华北价差

数据来源:国联期货、隆众资讯

图表8:华东-华中价差

数据来源:国联期货、隆众资讯

图表9:华南-华中价差

数据来源:国联期货、隆众资讯

二、供给端:开工率处于低位,企业冷修意愿不高

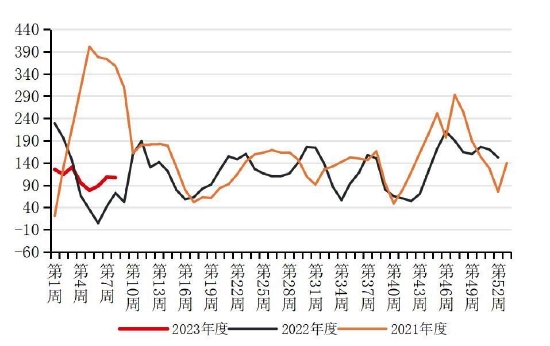

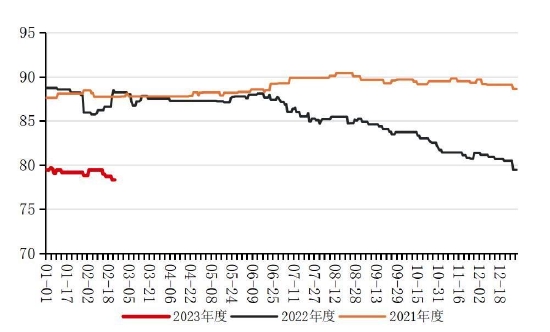

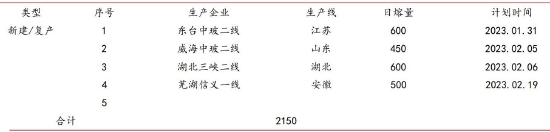

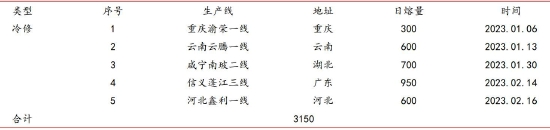

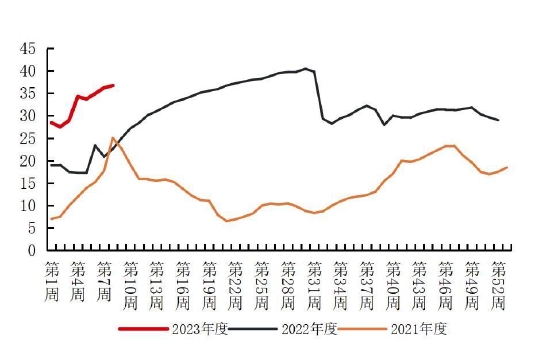

由于浮法玻璃市场不景气,玻璃原片厂家开工率持续处于历史低位,截止到二月下旬,企业开工率为78.33%。从开工率趋势来看,后续随着终端企业回暖,开工率或有阶段性回升;国内玻璃生产线在剔除僵尸产线后共计302条(19.985万吨/日),其中在产237条,冷修停产65条,截止2月冷修产线日熔量3150吨/日,复产点火产线日熔量2150吨/日。整体来看二月份企业并未由于亏损出现大面积冷修情况,由于环保政策影响,产线一旦冷修再复产难度更大,所以企业冷修意愿普遍不高。

图表10:玻璃产线开工条数(条)

数据来源:国联期货、隆众资讯

图表11:玻璃产能利用率

数据来源:国联期货、隆众资讯

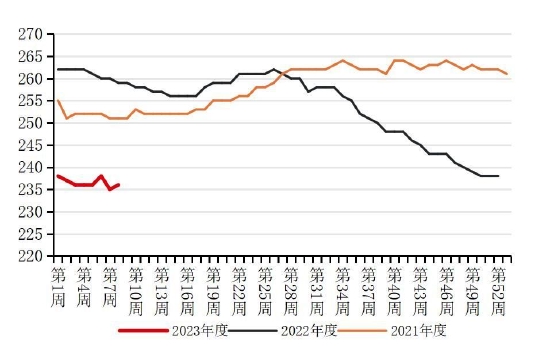

图表12:浮法玻璃产量季节性走势(万吨)

数据来源:国联期货、隆众资讯

图表13:玻璃运行产能季节性走势(吨)

数据来源:国联期货、隆众资讯

(1)预期冷修数量有限

目前玻璃日熔量在20万吨/日左右,如果现货进一步降价,且纯碱价格依旧高企,厂家现金流将会更加紧张,也会加快停产预期的发生(老线、成品率不达标的产线先停)。

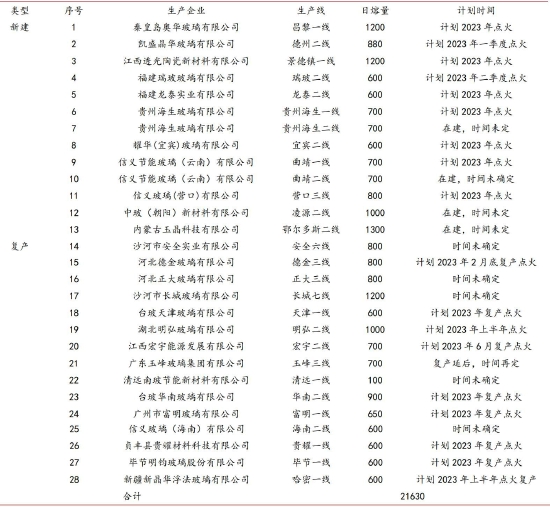

图表14:2023年新建/复产产线汇总(截至2月23日)

数据来源:国联期货、公开资料整理

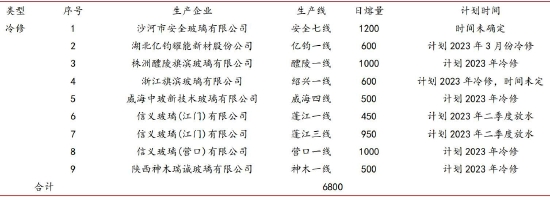

图表15:2023年冷修产线汇总(截至2月23日)

数据来源:国联期货、公开资料整理

图表16:2023年新建/复产产线计划

数据来源:国联期货、公开资料整理

图表17:2023年冷修产线计划

数据来源:国联期货、公开资料整理

由于玻璃产能受环保政策限制,复产及新建需要经过审批且冷修成本通常在六千万左右,资金流充足的情况下企业冷修的意愿较低,2022年大部分冷修产线都属于计划内的高龄产线,只有少部分玻璃厂由于资金流短缺而被迫冷修,短期来看供给量将维持稳定,或有小幅下降。

三、需求端:政策端依然积极,关注三四月下游终端情况

(1)政策不断发力,二月地产市场有所回暖

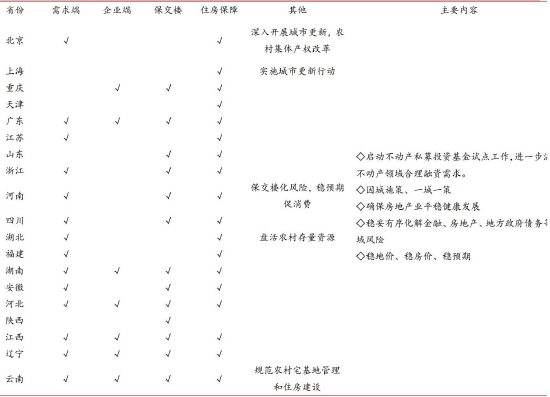

需求端将以降低购房成本和降低购房门槛为主,企业端将继续加大对房地产企业的金融支持力度,同时,“保交楼”有望取得更多实质性进展,稳定购房者置业情绪。

图表18:2023年部分省份房地产政策

数据来源:各省份官网、国联期货

三四月下游深加工企业将逐步恢复至正常水平,刚需预期或将有所好转。上半年地产表现将优于去年,但复苏情况还有待后续市场验证。当前,重点城市新房、二手房市场情绪均有一定回升,若政策端进一步发力,全国市场企稳可期,特别是核心一二线城市,市场活跃度有望延续回升态势。截止一月,二线城市新房价格环比由上月下降0.3%转为上涨0.1%,在连续下跌5个月之后首次转涨,二手房价格环比下降0.3%,降幅比上月收窄0.1个百分点;三线城市新房和二手房价格均环比下跌,其中新房价格环比下降0.1%,降幅比上月收窄0.2个百分点;二手房价格环比下降0.4%,降幅与上月相同。

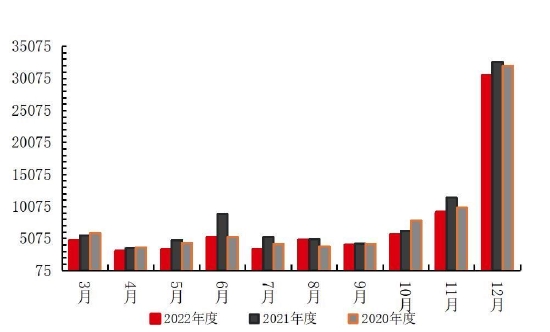

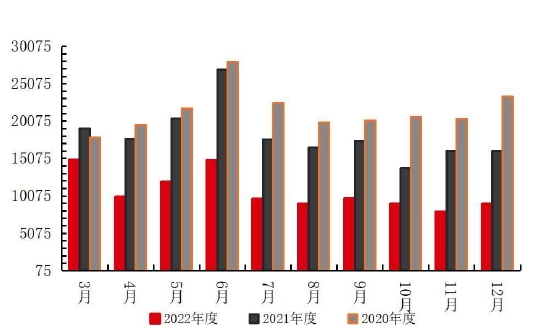

图表19:房地产开发企业竣工面积(万平方米)

数据来源:国联期货、国家统计局

图表20:房地产开发企业新开工面积(万平方米)

数据来源:国联期货、国家统计局

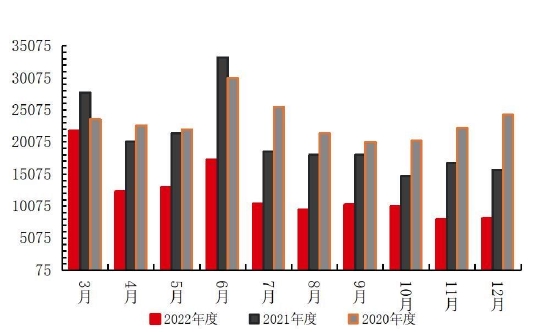

图表21:房地产开发企业施工面积(万平方米)

数据来源:国联期货、国家统计局

图表22:房地产企业投资同比

数据来源:国联期货、国家统计局

(2)施工将以存量项目为主

2023年房地产市场仍将处于“去库存”阶段,房企拿地及开工也会较为谨慎,总体仍以消化存量地块及房源为主。

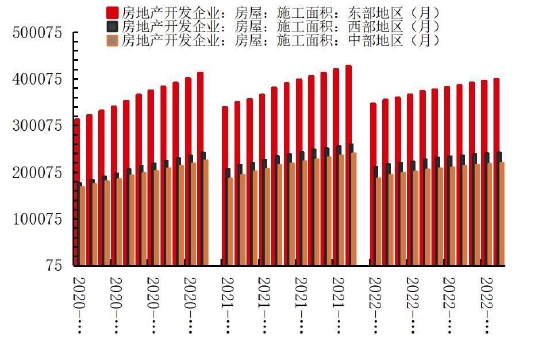

图表23:分地区房地产施工面积(万平方米)

数据来源:国联期货、国家统计局

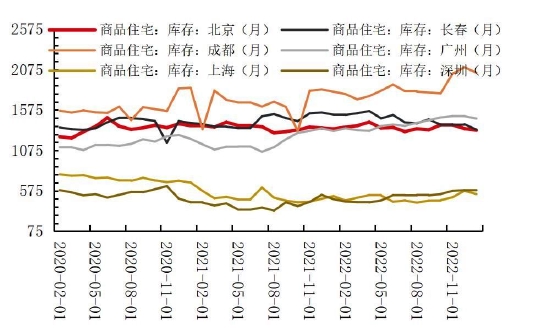

图表24:部分城市房屋存量(万平方米)

数据来源:国联期货、易居克而瑞

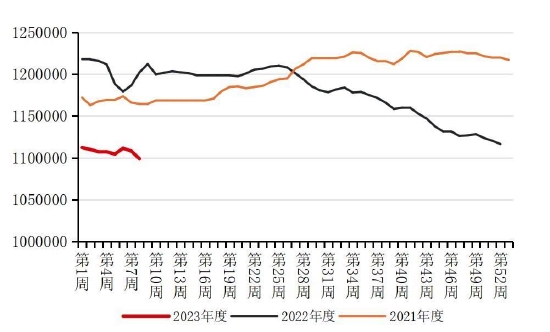

四、库存端

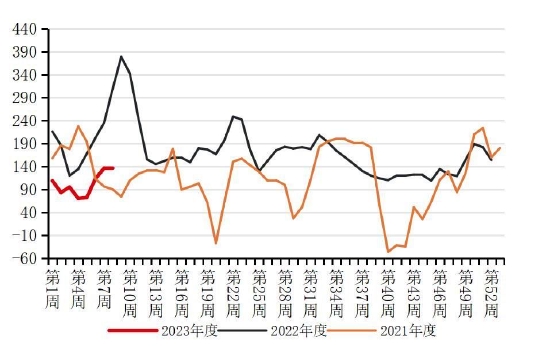

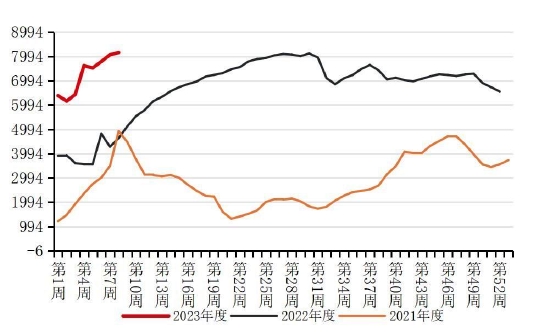

春节后玻璃厂库存不断累积,截止2023年2月23日,全国浮法玻璃样本企业总库存8149.1万重箱,2月产销数据有所好转,但产销数据维持在较低水平,主要以贸易商的低价销售为主,厂家挺价意愿较强,出货情况稍显颓势。后续随着需求恢复,累库程度或将有所减缓。

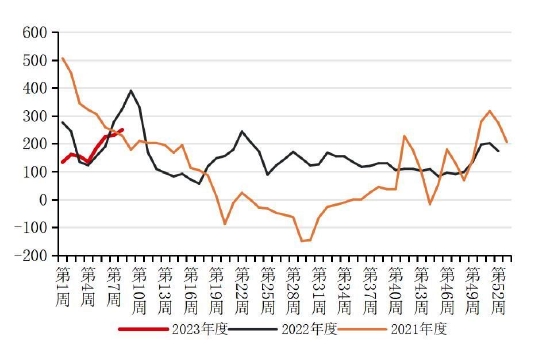

图表25:玻璃企业平均库存可用天数(天)

数据来源:国联期货、隆众资讯

图表26:玻璃企业总库存季节性分析(万重量箱)

数据来源:国联期货、隆众资讯

图表27:沙河社会库存(万重量箱)

数据来源:国联期货、隆众资讯

图表28:各地区玻璃企业库存(万重量箱)

数据来源:国联期货、隆众资讯

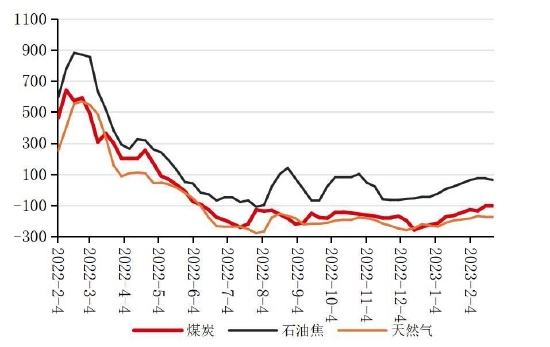

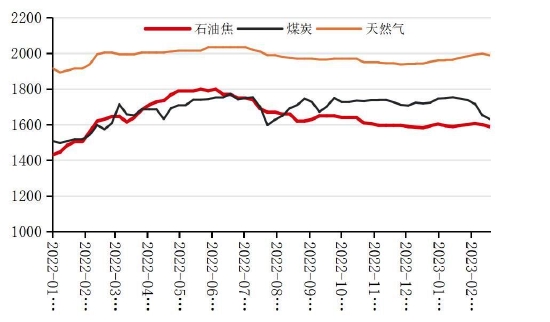

五、利润及成本:天然气及煤制气仍处于亏损

截至2023年2月23日,以天然气为燃料的浮法玻璃周均利润-174元/吨,环比+1.14%;以煤制气为燃料的浮法玻璃周均利润-104元/吨,环比持平;以石油焦为燃料的浮法玻璃周均利润62元/吨,环比-13.89%。目前玻璃厂的纯碱库存紧平衡,随采随用,原料价格短期仍将在高位震荡。成本及未来改善预期将给玻璃价格带来底部支撑,期限商在期价1500元/吨左右盘面接货动力较高。

图表29:浮法玻璃燃料利润(元/吨)

数据来源:国联期货、隆众资讯

图表30:浮法玻璃天然气燃料成本(元/吨)

数据来源:国联期货、隆众资讯

图表31:各地重碱价格变化(元/吨)

数据来源:国联期货、隆众资讯

图表32:国内重碱产量(万吨)

数据来源:国联期货、隆众资讯

图表33:2023年纯碱产能投产计划

数据来源:国联期货

六、总结

玻璃价格:2023年2月,玻璃05主力合约从最高1633元/吨一路震荡向下至1540元/吨左右,最低触及1496元/吨的年内低点,交易情绪由年前的乐观预期逐步降温,空头回补仓位与弱现实共振影响下,05主力合约整体维持弱震荡趋势。玻璃现货价格逐步回落至1650元/吨左右,市场上主要以贸易商前年补库的低价玻璃为主,厂家挺价意愿较强,但库存高累下,现货价格仍有一定下降空间。

供给端:由于浮法玻璃市场不景气,玻璃原片厂家开工率持续处于历史低位,截止到二月下旬,企业开工率为78.33%。从开工率趋势来看,后续随着终端企业回暖,开工率或有阶段性回升;截止2月冷修产线日熔量3150吨/日,复产点火产线日熔量2150吨/日。整体来看二月份企业并未由于亏损出现大面积冷修情况,由于环保政策影响,产线一旦冷修再复产难度更大,所以企业冷修意愿普遍不高。

需求端:二月份证监会启动不动产私募投资基金试点工作,支持不动产市场平稳健康发展。当前,重点城市新房、二手房市场情绪均有一定回升,若政策端进一步发力,全国市场企稳可期,特别是核心一二线城市,市场活跃度有望延续回升态势。截止一月,二线城市新房价格环比由上月下降0.3%转为上涨0.1%,在连续下跌5个月之后首次转涨,二手房价格环比下降0.3%,降幅比上月收窄0.1个百分点。政策积极刺激地产复苏,三四月下游深加工企业将逐步恢复至正常水平,刚需预期或将有所好转。上半年地产表现将优于去年,但复苏情况还有待后续市场验证。

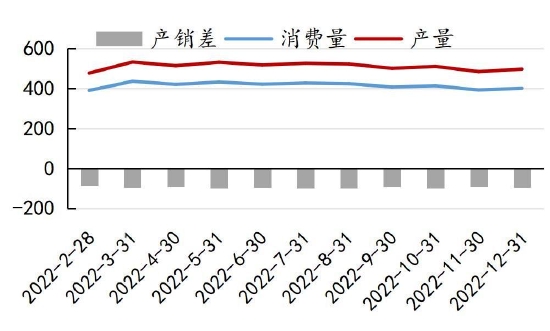

进出口:总体来看,随着经济恢复及运输逐渐畅通的影响下,浮法玻璃的进出口相比去年将同比改善,浮法玻璃主要在国内销售,国外进出口占比较小。预计2023年进出口数量差额将同比缩小,但总量将维持在30万-60万吨/年。

库存端:春节后玻璃厂库存不断累积,截止2023年2月23日,全国浮法玻璃样本企业总库存8149.1万重箱,2月产销数据有所好转,但产销数据维持在较低水平,主要以贸易商的低价销售为主,厂家挺价意愿较强,出货情况稍显颓势。后续随着需求恢复,累库程度或将有所减缓。

利润端:截至2023年2月23日,以天然气为燃料的浮法玻璃周均利润-174元/吨,环比+1.14%;以煤制气为燃料的浮法玻璃周均利润-104元/吨,环比持平;以石油焦为燃料的浮法玻璃周均利润62元/吨,环比-13.89%。目前玻璃厂的纯碱库存紧平衡,随采随用,原料价格短期仍将在高位震荡。成本及未来改善预期将给玻璃价格带来底部支撑,期限商在期价1500元/吨左右盘面接货动力较高。

策略:

弱现实下高库存不断压制期现价格,2月份需求未出现强势恢复,市场交易情绪偏悲观,随着三四月刚需不断改善,库存及需求端修复,盘面或有阶段性行情。操作上建议05合约在1520-1580区间内逢低滚动做多,深加工企业可以适当进行买入套保。

关注风险:

1.纯碱价格波动风险:纯碱作为浮法玻璃主要成本构成,其价格变动将大幅影响玻璃成本,从而传导至期货价格变动;

2.玻璃累库风险:目前玻璃厂家库存已在历史高位,如果进一步累库将加大企业现金流困境;

3.房地产政策风险:房地产的融资情况依靠宽松的政策导向,一旦政策收紧将直接导致浮法玻璃需求继续下行;

4.其他因素。

国联期货 郭军文

发表评论